Seit Dezember 2019 ermöglicht die Digitalbank die Kontoeröffnung ebenfalls für juristische Personen. Per Banking-App oder Desktop führst du dein Konto unabhängig von Filialen und Öffnungszeiten. In die Bank musst du nur, wenn du Geld einzahlen möchtest. Deine Buchhaltung kannst du bei diesem Business-Konto durch interessante Tools ergänzen. Das ist hauptsächlich interessant für Gründer.

Die Kostenstruktur bei FYRST ist fair und transparent. Du kannst zwischen einem kostenlosen Geschäftskonto (FYRST BASE) für Freelancer und Selbstständige, sowie dem kostenpflichtigen FYRST BASE für Unternehmer und dem Premium-Modell für alle Kundengruppen (FYRST COMPLETE) wählen, wenn du doch etwas mehr Leistung benötigen solltest:

- FYRST BASE: kostenlose Kontoführung (ohne Bedingungen für Freelancer und Selbstständige)

- FYRST BASE: 6 EUR pro Monat Kontoführungsgebühr für juristische Personen

- FYRST Gründerkonto: kostenlose Kontoführung im 1. Jahr, danach ab 10 EUR pro Monat

- FYRST COMPLETE: 10 EUR pro Monat Kontoführungsgebühr für alle Unternehmensformen

Doch wird mit FYRST wirklich das Rad neu gefunden? Wir haben geprüft, was das digitale Geschäftskonto kann und für wen es sich eignet.

Aktuelle FYRST-Testsiegel:

FYRST Geschäftskonto Konditionen im Überblick

Zuletzt überprüft am 03.11.2024. Alle Angaben ohne Gewähr.

| FYRST BASE | FYRST COMPLETE |

| Kontoführungsgebühr pro Monat | für natürliche Personen: 0 € für GbRs und den eingetragenen Kaufmann: 6 € für juristische Personen: 6 € | 10 € |

| Geeignet für | Einzelunternehmer, Gewerbetreibende, Selbstständige, Freiberufler, e.K., UG, GmbH, GbR, AG, GmbH & Co. KG, OHG, KG | |

| Kontoart | Online-Konto | Online-Konto |

| Schufa-Check | Ja | Ja |

| Beleglose Buchung | 50 Buchungen gratis pro Monat, danach 0,19 € pro Buchung | 75 Buchungen gratis pro Monat, danach 0,08 € pro Buchung |

| Beleghafte Buchung | 5 € pro Buchung | 4 € pro Buchung |

| SEPA-Firmenlastschriftmandat | Einrichtung: 7,50 € Laufende Vormerkung (jährlich): 7,50 € Änderung: 7,50 € |

|

| FYRST Card (Girocard) | 1 FYRST Card Plus kostenlos | 1 FYRST Card Plus kostenlos |

| Kreditkarte | 1 Postbank Mastercard Business (im ersten Jahr kostenlos) | 1 Postbank Mastercard Business (im ersten Jahr kostenlos) |

| Guthabenzinsen | keine | keine |

| Eingeräumte Überziehung | 9,95 % p. a. | 9,95 % p. a. |

| Geduldete Überziehung | 14,95 % p. a. | 14,95 % p. a. |

| Geschäftskredit | ab 4,39 % p. a. | ab 4,39 % p. a. |

| Bargeld abheben | An Geldautomaten der Cash Group kostenlos | An Geldautomaten der Cash Group kostenlos |

| Bargeld einzahlen | 3,00 € (je angefangenen 5.000 €) | 2,00 € (je angefangenen 5.000 €) |

| Kontoeröffnung | Zum Angebot » | Zum Angebot » |

FYRST Business-Konto – für wen geeignet?

FYRST ist sozusagen ein Business-Konto für alle. Denn du kannst von der smarten Banking-Lösung sowohl als Freelancer und Selbstständiger, als auch als etablierter Unternehmer sowie Gründer profitieren. Voraussetzung ist ein Wohnsitz in Deutschland. Ausgeschlossen ist die Kontoeröffnung bei Ansässigkeit im Ausland trotzdem nicht. FYRST macht das von der Einzelfallprüfung abhängig.

Wenn du zu einer dieser Gruppen zählst, darfst du ein Geschäftsgirokonto bei FYRST eröffnen:

Natürliche Personen:

- Freiberufler

- Selbstständige

- Einzelunternehmer ohne Handelsregistereintrag

Juristische Personen:

- GmbH

- GmbH & Co. KG

- UG

- GbR

- KG

- OHG

- e. K.

Welche Vor- und Nachteile gibt es bei FYRST?

Beim Start hat das Digitalkonto große Erwartungen geweckt. In unserem FYRST Test haben wir geprüft, ob hier Anspruch und Wirklichkeit zusammenpassen. Dabei sind uns folgende Vor- und Nachteile aufgefallen:

Vorteile:

- FYRST BASE als kostenloses Geschäftskonto für Freiberufler und Solo-Selbstständige

- Richtet sich an die Bedürfnisse von Freelancern und Einzelunternehmern

- Auch für juristische Personen möglich

- Das Produkt von Deutscher Bank und Postbank in höchstem Maße seriös

- Günstige Nutzung der Cash Group Automaten

- Zusatzkarten möglich

- Zusatzfeatures für leichteres Finanzmanagement

Nachteile:

- Für Unternehmer (juristische Personen) kein kostenloses Geschäftskonto möglich

- Leistungsstarke Version gebührenpflichtig

- Aktuell keine Kreditkarte verfügbar

- Dispo erst ab einjährigem Bestehen der Firma

- Viele Features noch in der Entwicklung

FYRST Geschäftskonto Konditionen: Kosten & Gebühren

Das FYRST Geschäftskonto verspricht eine schlanke Gebührenstruktur. Wir haben die FYRST Erfahrungen rund um das Thema Kosten und Gebühren zusammengestellt.

1. Kontoführungsgebühren

Du hast bei dem Konto für geschäftliche Zwecke zwei Modelle zur Auswahl. Das Modell BASE ist gratis, was bedeutet, dass keine Kontoführungsgebühren entstehen. Das gilt jedoch nur für Freiberufler und Solo-Selbstständige. Willst du FYRST BASE als Unternehmer nutzen, zahlst du im Monat 5 EUR Kontoführungsgebühren. Benötigst du mehr Leistungen und Service für dein Business-Konto, kannst du für 10 EUR monatlich das COMPLETE Konto bei FYRST führen.

Tipp: Als Freiberufler oder Solo-Selbstständiger kannst du FYRST BASE ohne Kosten erst einmal ausgiebig testen. Reichen dir die Leistungen nicht, kannst du danach auf FYRST COMPLETE upgraden.

2. Karten (Girocard / Kreditkarte)

FYRST Card (Debitkarte), Quelle: www.fyrst.de

Bei FYRST stellt sich nicht die Frage nach Giro- oder Kreditkarte. Denn jeder Kunde erhält die FYRST Card, bei der es sich um eine Debitkarte handelt, mit der du in Deutschland und in der EU Bargeld abheben und Zahlungen vornehmen kannst.

Da bei einem geschäftlichen Bankkonto häufig mehrere Karten benötigt werden, ermöglicht FYRST dir, weitere Karten zu beantragen. Monatlich werden dir pro Karte 0,50 EUR an Gebühren berechnet. Eine FYRST Kreditkarte ist zurzeit bis jetzt nicht im Programm.

3. Zahlungsverkehr

Der Zahlungsverkehr bei FYRST läuft digital. Als BASE-Kunde sind 50 Buchungsposten pro Monat inkludiert, im Tarif COMPLETE sind es 75 Posten. Jede weitere Buchung kostet im Tarif BASE 0,19 EUR und mit einem COMPLETE-Konto 0,08 Cent. SEPA-Überweisungen sind kostenlos.

Eine Echtzeitüberweisung kostet dich 0,30, bzw. 0,40 EUR. Legst du Wert auf eine beleghafte Buchung, wäre es im FYRST Test teuer, denn du zahlst dann vier oder 5 EUR pro Vorgang. Vorsicht auch vor Telefonbanking, das lässt sich FYRST pro Transaktion 3 EUR kosten.

Bevor du dich für ein Kontomodell entscheidest, musst du dir deine monatlichen Buchungsposten genau ansehen. Denn bei entsprechenden Aktivitäten auf dem Konto ist der COMPLETE-Tarif für dich unter Umständen günstiger als das BASE-Tarif.

4. Bargeld abheben

Als FYRST-Kunde kannst du die Infrastruktur der Cash Group kostenlos nutzen. Das bedeutet, du hebst im Inland mit der Karte bei der Deutsche Bank, Postbank, Commerzbank und HypoVereinsbank, mit einem BASE-Konto komplett gebührenfrei ab.

Eine ATM von Fremdbanken solltest du nicht nutzen, denn das kostet pro Abhebung 5,99 EUR. Du kannst dir auch am Schalter Geld auszahlen lassen, doch dafür werden pro Vorgang 5 EUR fällig. Für Auslandsreisen besorgst du dir am besten vorab ausreichend Bares und zahlst – das ist in der Eurozone kostenlos.

Tipp: FYRST überzeugt uns, allerdings ist die fehlende Kreditkarte bislang wirklich ein Problem, wenn du beruflich oft ins Ausland musst. Wir raten dir, parallel ein Gratis-Geschäftskonto mit Prepaid Kreditkarte zu eröffnen, um auf der sicheren Seite zu sein. Ein Zweitkonto für Steuerrücklagen & Co. kann man auch später noch benötigen.

5. Bargeld einzahlen

Die FYRST Bank eignet sich für dich, wenn du wenig bis mäßig Bargeld einzahlen musst. Im Gegensatz zu anderen Direktbanken hast du den Vorteil, dass du bei der Deutschen Bank oder der Postbank am Schalter einzahlen kannst. Das kostet allerdings 3,00 € bei FYRST Base und 2,00 bei FYRST COMPLETE je angefangenen 5.000 €.

Bist du darauf angewiesen, regelmäßig Einnahmen auf die Bank zu bringen, solltest du dich lieber nach einer Filialbank statt einer Digitalbank umsehen.

6. Dispokredit / Überziehungskredit

Der Dispokredit beim FYRST-Konto hat einen Zinssatz von 9,95 % p. a. für eingeräumte Überziehungen, unabhängig vom gewählten Kontomodell. Für geduldete Überziehungen beträgt der Zinssatz 14,95 % p. a. Den Dispo bekommst du allerdings erst dann, wenn dein Business länger als ein Jahr besteht und du das Geschäftskonto mindestens drei Monate bei FYRST führst.

7. Weitere Karten & mehrere Log-ins

Du kannst bei FYRST mehrere Debitkarten für deine Partner oder Angestellte beantragen. Auf die Kreditkarte wirst du noch etwas warten müssen, bis FYRST den Kinderschuhen entwachsen ist.

Um deinem Steuerberater das Leben zu erleichtern, kannst du das Business Konto mit der Buchhaltungssoftware sevDesk verknüpfen. So können verschiedene Zugänge mit unterschiedlichen Berechtigungen angelegt werden.

FYRST Business-Konto eröffnen – So geht’s!

Wenn du dich für ein geschäftliches Konto bei FYRST entscheidest, kannst du alles digital erledigen. In der Pilotphase konnten nur natürliche Personen ein Konto eröffnen, seit dem 6. Dezember 2019 können auch juristische Personen ein Firmenkonto führen.

Wird eine Schufa-Abfrage gemacht?

Bei der Kontoeröffnung stimmst du automatisch zu, dass FYRST eine Abfrage bei der Schufa macht. Suchst du ein Geschäftskonto ohne Schufa, musst du dir eine andere Bank aussuchen.

Welche Unterlagen werden für die Kontoeröffnung benötigt?

Bei den benötigten Unterlagen kommt es darauf an, ob du dein Firmenkonto als Einzelperson oder als juristische Person eröffnest. Wir haben dir die benötigten Unterlagen zusammengestellt.

Unterlagen für Freiberufler, Selbstständige und Einzelkaufleute ohne Handelsregistereintrag

- Personalausweis oder Reisepass mit aktueller Meldebescheinigung

- Steuernummer

- Daten von Personen, die als verfügungsberechtigt eingetragen werden

Unterlagen für juristische Personen

- Auszug aus dem Handelsregister, der nicht älter als zwei Monate ist bei GmbH, GmbH & Co. KG, KG, OHG, AG, e.K.

- Bei Gründern notarielle Gründungsurkunde und Gesellschaftsvertrag, Kopie der Anmeldung im Handelsregister

- Kopie des Gesellschaftsvertrages bei GbR

- Selbstauskunft, wenn steuerliche Ansässigkeit nicht ausschließlich in Deutschland ist

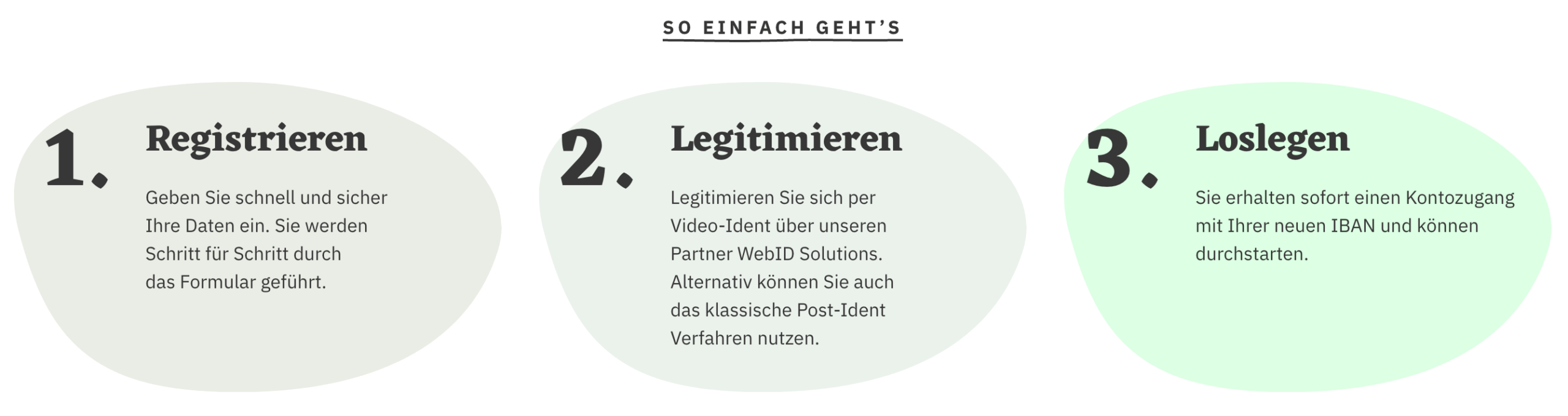

Ablauf der Kontoeröffnung

Hast du dich für ein FYRST Konto entschieden, ist die Kontoeröffnung denkbar schnell passiert. Vor allem dann, wenn du deine Unterlagen schon parat hast, damit du die notwendigen Daten übermitteln kannst.

- Fülle das Formular auf der Homepage von FYRST aus. Es werden persönliche Daten sowie Daten zu deiner Selbstständigkeit oder deinem Unternehmen abgefragt. Das System navigiert dich durch den wenige Minuten dauernden Prozess.

- Folge den Anweisungen, um zwischen 7.00 und 22.00 Uhr deine Legitimation mit Videoident durchzuführen. Halte deinen Personalausweis bereit. Alternativ kannst du dich in einer Postfiliale mit dem Postident Coupon legitimieren. Durch den Postweg dauert die Kontoeröffnung allerdings länger.

- Sobald FYRST deine Daten überprüft hat, erhältst du eine IBAN zugeteilt und deine Kontodaten. Dein Geschäftskonto ist sofort einsatzbereit.

➤ Mehr Infos zum FYRST Geschäftskonto unter www.fyrst.de

FYRST Support / Kundenservice

Als BASE-Kunde nutzt du bei FYRST den Support per Mail oder das Kontaktformular. Als COMPLETE-Kunde steht dir auch eine telefonische Hotline zur Verfügung, die von Montag bis Freitag zwischen 8.00 und 19.00 Uhr erreichen kannst. Sollte es als BASE-Kunde einmal wirklich brennen, kannst du bei der Digitalbank auch anrufen.

Alternativen zum FYRST Geschäftskonto

Sowohl natürliche als auch juristische Personen können von einem FYRST Geschäftskonto profitieren. Für Freiberufler und Selbstständige ist FYRST sogar kostenlos. Unternehmer, die ein Geschäftskonto ohne Kontoführungsgebühren wünschen, können alternativ ihr Businesskonto bei N26 oder Holvi eröffnen. Diese Fintechs akzeptieren auch Freiberufler, die sich jedoch ebenfalls das Angebot von Finom, Kontist und Vivid Business als kostenlose Alternative anschauen sollten.

Ohne Bonitätsprüfung sind die Angebote von Qonto, bunq, Holvi, Global Konto und Onlinekonto.de empfehlenswert.

Falls bei einem Businesskonto Filialdienstleistungen gewünscht sind, dann eignen sich die Geschäftskunden-Angebote der Postbank, Deutsche Bank oder Commerzbank.

Fazit zum FYRST Geschäftskonto

FYRST ist mit Sicherheit die interessanteste Entwicklung im Bereich digitales Geschäftskonto. Obwohl erst in jüngster Vergangenheit gestartet, können die Leistungen bereits im Test überzeugen und auch die ersten Auszeichnungen hat es für das Projekt von Deutscher Bank und Postbank gegeben. Positiv finden wir die Möglichkeit für Freelancer und Selbstständige, zwischen einem kostenlosen und einem kostenpflichtigen Kontomodell zu wählen. Das erleichtert Gründern den Einstieg und ermöglicht gleichzeitig, ein digitales Geschäftskonto zu testen.

Juristische Personen zahlen bei FYRST immer, allerdings sind die Kontoführungsgebühren mit 5 EUR monatlich preiswert, wenn man bedenkt, wie viele Überweisungen schon inkludiert sind. Auch die Bargeldversorgung ist zu einem fairen Tarif zu haben, und selbst bei Bareinzahlungen ist FYRST günstiger und besser aufgestellt als die Mitbewerber.

Mit dem „Beyond Banking“-Konzept hat FYRST sich zudem auf die Fahnen geschrieben, interessante Features auf den Markt zu bringen. Daher sind alle gespannt, was sich FYRST alles einfallen lassen wird. Allerdings hoffen wir, dass die Digitalbank Ihr Portfolio bald um eine Kreditkarte ergänzt. Sonst wird es für Unternehmerkunden mit Geschäftsbeziehungen im Ausland schwierig.

Video: FYRST BASE – das Testsieger-Geschäftskonto

FAQ – Häufig gestellte Fragen zum FYRST Geschäftskonto

1. Kann ich FYRST auch am Desktop nutzen?

FYRST kann per App und am Desktop genutzt werden. Hier fungiert eine Postbank-ID als Login.

2. Kann man FYRST Konto kostenlos führen?

FYRST BASE ist kostenlos für Freiberufler und Solo-Selbstständige. Sobald du einen Eintrag im Handelsregister hast oder dein Unternehmen eine juristische Person ist, musst du Kontoführungsgebühren bezahlen.

3. Wird bei der Kontoeröffnung eine Schufa-Abfrage durchgeführt?

Die Bonitätsauskunft bei der Auskunftei wird standardmäßig im Rahmen der Kontoeröffnung durchgeführt.

4. Kosten Überweisungen vom FYRST Geschäftskonto Geld?

50 oder 75 Überweisungen pro Monat sind immer gratis, je nach Tarif. Kommt es zu mehr Volumen, berechnet FYRST Gebühren. Die sind allerdings günstiger als die der Mitbewerber.

5. Kann das FYRST Konto gepfändet werden?

Grundsätzlich kann jedes Konto gepfändet werden. Ob und wie du das Konto zu einem P-Konto machen kannst, das pfändungssicher ist, klärst du mit dem Support.

6. Gibt es eine Einlagensicherung bei FYRST?

Bei FYRST gilt die gesetzliche Einlagensicherung in Höhe von 100.000 €. Daneben sind Kontoinhaber durch den Bundesverband Deutscher Banken e. V. zusätzlich abgesichert.

7. Warum bekomme ich bei FYRST eine Postbank-ID?

Hinter FYRST stehen Deutsche Bank und Postbank. Daher gibt es von der Postbank eine ID, damit du dich in dein Geschäftskonto einloggen kannst.

8. Wie kann ich mein FYRST Konto kündigen?

Das Geschäftskonto kündigst du schriftlich unter Angabe des Wunschtermins. Aller Verfügungsberechtigten müssen unterschreiben. Achte darauf, dass sich das Business-Konto nicht im Minus befindet.

Kontakt

FYRST ist ein Angebot der Deutsche Bank AG

FYRST – ein Angebot der Deutsche Bank AG

Friedrich-Ebert-Allee 114 – 126

53113 Bonn

Deutschland

BIC / SWIFT: PBNKDEFF

Webseite: www.fyrst.de

E-Mail: support@fyrst.de

Telefon: (+49) 0228 5500 3303